Dzisiaj wypada Światowy Dzień Oszczędzania, który co roku jest punktem kulminacyjnym akcji społecznej "Tydzień dla Oszczędzania", realizowanej od 2007 roku przez Fundację Think! we współpracy z Fundacją Kronenberga przy Citi Handlowy. W tym roku wypada również 10. lecie prowadzenia w tym programie pogłębionych badań społeczeństwa polskiego w zakresie edukacji finansowej i nawyku oszczędzania. Czy w tym obszarze mamy coś do poprawy, możemy pogłębić naszą wiedzę i umiejętności? Zobaczmy, co wynika z najnowszego raportu.

Tegoroczna, dziesiąta edycja badań Fundacji Kronenberga przy Citi Handlowy oraz Fundacji Think! „Postawy Polaków wobec finansów” wskazuje najbardziej interesujące prawidłowości w obszarze finansów osobistych w świetle zmieniającej się sytuacji makroekonomicznej Polski na przestrzeni ostatniej dekady. Kluczowy wniosek z 10 lat realizacji badań to rosnący odsetek Polaków oszczędzających, zarówno tych regularnie (z 7% do 16%), jak i oszczędzających sporadycznie (w pierwszej edycji: 34% badanych, w bieżącej jest to już 47%). Niepokoi brak długofalowych strategii w zarządzaniu odkładanymi pieniędzmi – duża popularność lokowania kapitału na nieoprocentowanych rachunkach czy trzymania w gotówce, znikome znaczenie emerytury jako celu finansowego.

Stać nas na oszczędzanie

Systematycznie rośnie liczba oszczędzających, wzrosła o połowę w ciągu dekady. Jeszcze bardziej wyraźna zmiana widoczna jest w przypadku oszczędzających regularnie. Z 7% wskaźnik ten wzrósł do 16%, czyli ponad dwukrotnie więcej Polaków regularnie co miesiąc odkłada pewną sumę pieniędzy. Dane te znajdują potwierdzenie w ogólnym obrazie bogacącego się społeczeństwa. Średniorocznie przez ostatnie dziewięc lat o 4% rosły nasze dochody. Jak pokazuje udział wydatków w dochodach w tym samym okresie (spadek z 87% do 77%) wzrost ten był zdecydowanie szybszy od inflacji. Porftele Polaków są dziś zasobniejsze i jak pokazują nasze badania część z nadwyżek decydujemy się oszczędzać.

Oszczędzanie staje się coraz popularniejsze. Jesteśmy bardziej zapobiegliwi: spada liczba nieplanujących, a gdy planujemy robimy to raczej w dłuższej perspektywie. Podwoiła się liczba osób oszczędzających regularnie. Ewidentna jest tu korelacja z tym co dzieje się w gospodarce i dochodach Polaków. - zauważa Jacek Taraśkiewicz, Szef Pionu Zarządzania Produktami Detalicznymi, Usługami Maklerskimi, Segmentami i Siecią Oddziałów w Citi Handlowy. - Niestety, nauki z minionej dekady wraz z obecnym okresem dobrej koniunktury gospodarczej nie mogą usypiać naszej czujności. Oprócz pozytywnych tendencji, które pojawiły się na przestrzeni lat wciąż funkcjonują drobne błędy czy nieskuteczne nawyki. Trzeba nauczyć się mądrzejszych strategii w planowaniu bezpieczeństwa finansowego dla siebie i swoich bliskich, pamiętać o długoletnim horyzoncie. Biorąc pod uwagę rosnącą rolę profesjonalnych źródeł informacji w procesie decyzji finansowych Polaków widać, jak duża odpowiedzialność spoczywa m.in. na bankowcach.

Komfort w planowaniu większych wydatków

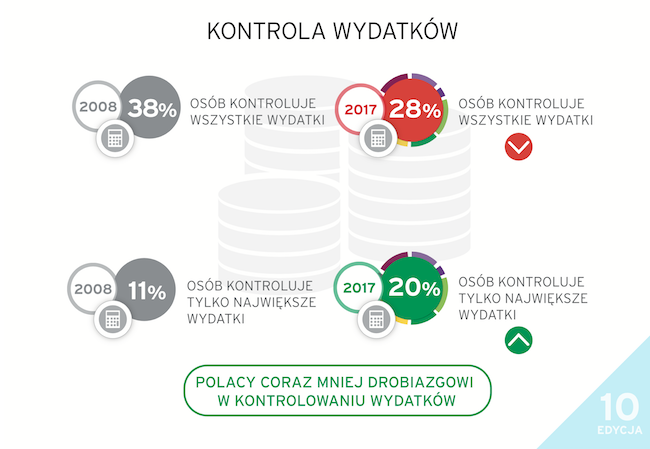

Poprawa sytuacji materialnej znajduje odbicie również w postawach względem kontroli wydatków. Nie jesteśmy już tak drobiazgowi, jak przed dekadą – częściej skupiamy się w planach na największych wydatkach (wzrost z 11% do 20%), niż na wszystkich (spadek z 38% do 28%). Pozytywną tendencję dostrzegamy również w wydłużonym horyzoncie czasowym wydatków - ponad dwukrotnie wzrósł odsetek tych (z 14% do 33%), którzy planują większe wydatki minimum sześć miesięcy na przód. Jednocześnie zmniejszyło się grono osób, które nie planuje w ogóle swoich większych wydatków (z 35% do 25%).

Nawyk oszczędzania już jest, ale forma wymaga dopracowania

Co prawda z jednej strony oszczędzamy, z drugiej niestety brakuje nam efektywnych strategii i długoletniej perspektywy w definiowaniu celu. Mimo dynamicznie rosnącego wolumenu (blisko 10% średnioroczna stopa wzrostu kwoty oszczędności na jednego Polaka w ciągu dekady) te środki niezmiennie trzymane są w gotówce bądź złożone na depozytach (wskaźnik oscyluje na poziomie 50% od lat). Znajduje to odzwierciedlenie w deklaracjach z 2017, że 8% Polaków inwestuje, czyli lokuje pieniądze z myślą o zysku w przyszłości. Ma to przełożenie na naszą wiedzę dotyczącą mechanizmów inwestycyjnych. Wciąż aż 43% badanych w 2017 twierdzi, że sukces w inwestowaniu odnosi się dzięki przypadkowi, łutowi szczęścia bądź w ogóle trudno ocenić, co jest tego przyczyną. Drugą wyraźnie negatywną tendencją jest nieoszczędzanie na emeryturę. W 2017 jedynie 8% Polaków oszczędzało na taki cel.

Patrząc na badania z perspektywy dziesięciu edycji widać rozwój pewnych pozytywnych zachowań. Polacy przekonują się do oszczędzania. Do tej pory z programami edukacji finansowej udało się dotrzeć do ponad 2,3 mln uczniów – mówi Krzysztof Kaczmar, prezes Fundacji Kronenberga przy Citi Handlowy. – Kontynuujemy nasze działania, widzimy siebie jednak jako część większego procesu. Wciąż potrzeba szerzej zakrojonych działań edukacyjnych na poziomie krajowym, które zwiększyłyby świadomość finansową Polaków.

Źródło wiedzy ma znaczenie

Wśród respondentów rośnie odsetek korzystających z porad profesjonalistów , maleje grono osób bazujących tylko na własnej intuicji - w ciągu dziesięciu lat do rekordowo wysokiego poziomu 46% (z 17% w pierwszej edycji badania) wzrósł odsetek osób korzystających z wiedzy dostarczanej przez instytucje finansowe (porady pracowników czy profesjonalne materiały), a z 49% do 10% spadła liczebność grupy sugerujących się własną intuicją w miejsce fachowej wiedzy.

Pieniądze przestały być tematem tabu

Po raz pierwszy sprawdziliśmy do jakiego stopnia Polacy są otwarci w rozmowach o swoich pieniądzach - 42% członków gospodarstw domowych posiada całkowitą wiedzę o posiadanych przez respondenta środkach finansowych, 30% posiada wzajemny dostęp do swoich kont . Biorąc pod uwagę, że niezmiennie od 2014 roku blisko 2/3 badanych deklaruje, że dyskutuje o kwestiach finansowych z najbliższymi (w bieżącym roku wynosi on 63%) widać, że temat pieniędzy nie jest tematem tabu. Co ciekawe z badań wynika, że motorem takich działań jest statystycznie kobieta po czterdziestce, pracująca i posiadająca dzieci z zarobkami gospodarstwa domowego powyżej 5 tys. zł, która dodatkowo regularnie oszczędza.

Reasumując: dbanie o finanse zaczyna się od otwartych rozmów w gronie osób najbliższych i jest to początek wspólnego planowania większych wydatków, odkładania środków na przyszłą konsumpcją, czy racjonalnej kontroli. Żeby jednak strategie finansowe Polaków były optymalne wciąż jeszcze istotne jest wsparcie profesjonalistów i systemowa edukacja w tej dziedzinie.

Cały raport z 10. edycja badań „Postawy Polaków wobec finansów” realizowanych przez Fundację Think! we współpracy z Fundacją Kronenberga przy Citi Handlowy dostępny jest na stronie internetowej Fundacji http://www.citibank.pl/poland/kronenberg/polish/index.htm w zakładce Badania.

(Źródło: Fundacja Kronenberga)